アマゾンの強敵に!?コストコ株価の見通し、押さえるポイント5つ

初心者ブロガー

「コストコに買い物に行くと、みんなカートに山盛りに商品を入れてるよね。コロナ禍でも儲けているのかな。コストコの株価の見通しが知りたいな。」

みなさん、こんにちは、シューカブです。

この初心者投資家さんは、コストコに買い物に行くようですね!僕もコストコを利用していますが、コロナ禍という状況下でも、店内はすごい人で賑わってます。しかも皆さんのカートには商品が山盛りで、すごいなぁ~、儲かっているなぁ~、と思います。

でも待ってください!

店内の様子を見ただけでコストコ・ホールセール【COST】が「買い」と思うには早すぎますよ。ファンダメンタル分析をしていきましょう!

本当にコストコは、アマゾンの強敵になり得るのでしょうか!?

それでは、一緒に見ていきましょう!

コストコ株に投資すべきか、押さえるポイント5つ

- コストコ株価 見通しポイント①

売上は右肩上がり? - コストコ株価 見通しポイント②

営業利益率は高い? - コストコ株価 見通しポイント③

EPSは伸びている? - コストコ株価 見通しポイント④

営業キャッシュフローは増えている? - コストコ株価 見通しポイント⑤

競争優位性はある?

コストコってどういうところ?

コストコ・ホールセールは、アメリカ合衆国ワシントン州イサクアに本社を置くホールセールクラブ(会員制倉庫型卸売・小売)チェーンです。

ホールセールクラブとは、ディスカウントストアの一種で、会員制を取って倉庫型の大規模な店舗で営業をするという形です。「倉庫型店舗」というところから、ウェアハウスクラブも呼ばれたりもします。

コストコのストアコンセプトは、入荷したままのパレットに乗っている商品を、大型の倉庫に並べて販売することで、商品管理や陳列にかかるコスト(費用)や手間を、徹底的に抑える倉庫店スタイルです。

入荷した商品は、閉店後の深夜にフォークリフトで店内に運び、パレットに載せたままの状態で販売することが特徴です。

1983年9月15日に創業者のジェームス・シネガルとジェフリー・ブラットマンが倉庫型小売店を、ワシントン州シアトルに開店したのが、始まりです。

1985年、NASDAQに上場し、競合企業と合併を行いながら、1999年8月に社名を「コストコ・ホールセール」に変更し、現在に至ります。

世界の小売業ランキング2021では、ウォルマート、アマゾンに次ぐ世界3位となっています。

先ほども触れましたが、コストコの最大の特徴は、会員制です。

買い物をするためには会員資格と年間費が必要で、日本ではゴールドスターメンバー(個人会員)またはビジネスメンバー(法人会員)、エグゼクティブ会員に分かれており、世界中で会員数は1億人近くいます。

商品の販売価格の9割程度を仕入れにして、厳選された良い商品を安く売り、会員費(メンバーシップfee)で利益を出して、稼ぐというビジネスモデルです。

一種のサブスクリプションサービスの先駆けと言えますね。メンバー数は年々増えています。

コストコ株価の見通しはどうか?押さえるポイント5つ

では投資をする上で押さえるべきポイントはクリアしているか確認してみましょう!

これは僕が投資する際の、指標でもあります。皆さんもぜひチェックしてみて下さい。

コストコ株価 見通しポイント①

売上は右肩上がり?

こちらは、コストコの損益計算書です。

総収益(Total Revenue)を見てみましょう。

- 2018年は、約1416億ドル(16.3兆円) ※1$=115円計算

- 2019年は、約1527億ドル(17.6兆円)

- 2020年は、約1668億ドル(19.2兆円)

- 2021年は、約1960億ドル(22.5兆円)

2018年から2021年の総収益は、1416億ドルから1960億ドルと4年間で38.4%増となり、直近1年間で見ても17.5%増で、右肩上がりの成長を遂げているといえます。

コストコ株価 見通しポイント②

利益率は高い?

次に利益率を見てみましょう。

利益率とは、「当期純利益(Net Income)÷売上高(Total Revenue)×100」で表され、会社が本業で得た利益を言います。

- 2018年は、約2.2%

- 2019年は、約2.4%

- 2020年は、約2.4%

- 2021年は、約2.6%

利益率は、2%代で推移し、微増というところですね。ちなみに、アップルの2021年の利益率は25.9%でした。一般的に20%が目安とされていますので、利益率については高いとは言えません。

ただ、この利益率は業種によって差が出やすいため、一概に20%より低いからダメというわけではありません。同じ小売業のアマゾンの利益率は、5%です。店舗を持つなど、コストが多くかかる小売業が中心のビジネスを展開する企業は低くなりがちです。

コストコ株価 見通しポイント③

EPSは伸びている?

次はEPSです。

EPSとは、1株あたりの当期純利益のことで、「当期純損益÷発行済株式指数」をいいます。

ちなみに、当期純損益とは「売上-費用&税金=最終利益(当期純損益)」です。

- 2018年は、 7.15%

- 2019年は、 8.32%

- 2020年は、 9.05%

- 2021年は、11.30%

2018年から2021年のEPSは、順調に伸びていることが確認できますね!

ちなみに、直近では12.41%となっています。※2022年3月22日現在

コストコ株価 見通しポイント④

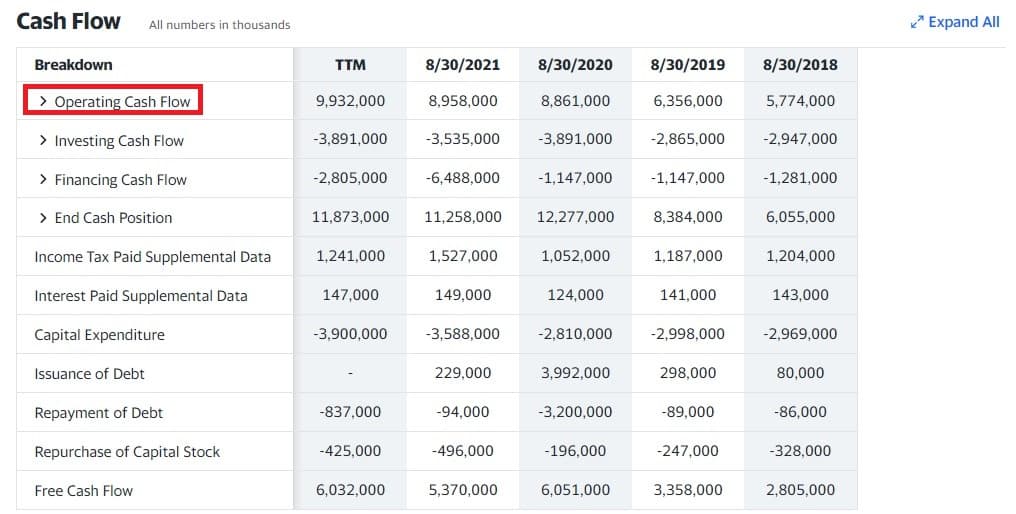

営業キャッシュフローは増えている?

次にキャッシュフローを見てみましょう。

キャッシュフローとは、現金の流れを言います。財務諸表の1つであるキャッシュフロー計算書は、

- 「営業活動によるキャッシュフロー」

- 設備投資などの「投資活動によるキャッシュフロー」

- 資金調達などの「財務活動によるキャッシュフロー」

の3つの項目に分けられます。

特に、営業キャッシュフローは、商品の仕入や販売など、主に営業活動による現金収支を表したものです。営業キャッシュフローがマイナスになるということは、営業活動を維持するために、資金調達が必要な状態にある、ということを表します。

事業の成長に力を入れたい企業にとっては、営業キャッシュフローは多いほど良いということになりますね。

では、コストコの営業キャッシュフローを見ていきましょう。

- 2018年は、約57.7億ドル(6640億円) ※1$=115円計算

- 2019年は、約63.6億ドル(7309億円)

- 2020年は、約88.6億ドル(1兆190億円)

- 2021年は、約89.6億ドル(1兆302億円)

2018年から2021年の営業キャッシュフローも、順調に増えていることが確認できます!

コストコ株価 見通しポイント⑤

競争優位性はあるか?

米国の著名な投資家であるウォーレン・バフェットが「素晴らしい企業」として、購入対象になる条件の1つに、『堅固な競争優位性を持ち、参入障壁を築いている』というものがあります。

確かに、競争優位性があり、参入障壁を持っていれば、将来的にも伸びしろがあり期待を持てます。

では、コストコの参入障壁ってあるのかな?

先にも述べましたが、コストコのビジネスモデルは、商品の販売価格の9割程度を仕入れにして、厳選された良い商品を安く売り、会員費(メンバーシップfee)で利益を出して、稼ぐというサブスクリプションです。

サブスクリプションの代表的なものは、アマゾンプライムやネットワーク、マイクロソフトなどのアプリケーションサービスです。会員が買い物をしなくても、メンバーシップフィーで企業としての利益が上がります。実店舗に行くことを控えなければいけない、コロナ禍でも強みを発揮するビジネスモデルですね!

またコストコは、Eコマース事業に多額の投資を行っており、2020年に配送サービスを提供するイノベル・ソリューションズ(Innovel Solutions)を約10億ドルで買収しています。実店舗以外のオンラインショップ事業にも力を入れています。

冒頭の初心者投資家さんも話していましたが、現在のコロナ禍であっても、コストコの店内では、大量に商品を購入するお客さんが本当にたくさんいます。

1億人以上の会員の「巨大な購買力」、そしてそれを下支えする良質な商品の豊富さ、つまり顧客に提供する「価値」の大きさが、コストコの最大の強みであり、『競争優位性である』といえるのではないでしょうか。

まとめ

コストコの株価の見通しについて、見てきました。

『コストコ株価 見通しポイント5つ』では、小売業という特性上、低くなってしまう利益率以外は、概ねクリアーしていました。

今後の経営課題を挙げるなら、オンラインショッピングと実店舗運営のバランスだと思います。

コストコに行かれた方は共感していただけると思いますが、お店に入った時のワクワク感、これをオンラインショッピングでも体感させることが出来るのか、ということろが今後のキーポイントになりますね!

では、アマゾンの強敵になりうるのか?

僕はこれまでの考察から、小売り業ではコストコは、アマゾンの強敵になり得ると考えます。

ただ、ここ最近のアマゾンは小売りだけでなく、AWSというクラウド事業が最大の収益源になっているため、比較できなくなるのが現状です。

先ほど挙げた、「オンラインショッピングでのワクワク感」というキーワードから新たなイノベーションを生み出すことが出来れば、もっと飛躍し、より魅力ある企業になり得ると感じています!

世界の小売業ランキングでも、1位のウォルマートを抜く日を待ちわびたいと思います。皆さんも注目してみてくださいね!

アマゾンの潜在価値とは?財務諸表を見てみた! / Shukabu blog

2022年2月19日 -みなさん、こんにちは、シューカブです。 本日はウォールストリートジャーナルに、「アマゾンにはまだ約1兆ドルの潜在価値」という記事がありました。はたして本当にそこまで伸びるのか、財務諸表も見ながら検証してみましょう!

参考記事

Forbes JAPAN

それでは次回をお楽しみに👋

※投資は自己責任で